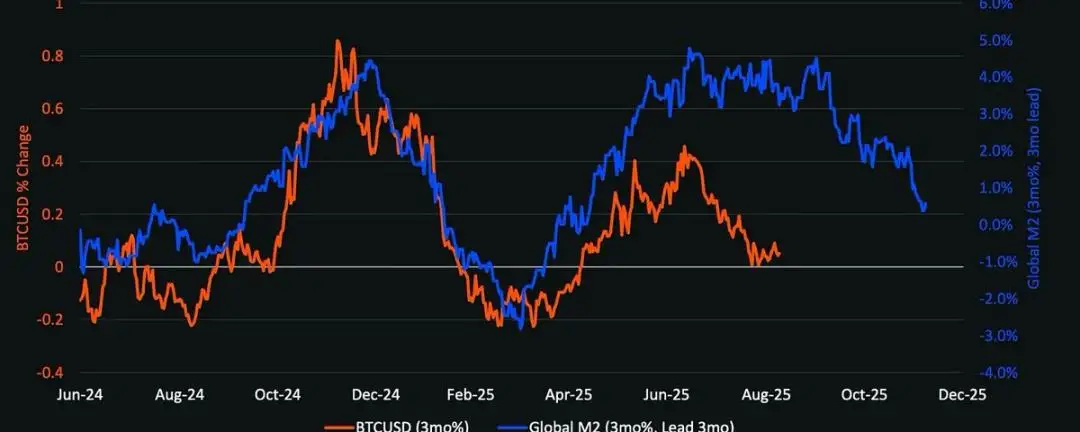

全球 M 2 与比特币价格走势对比图

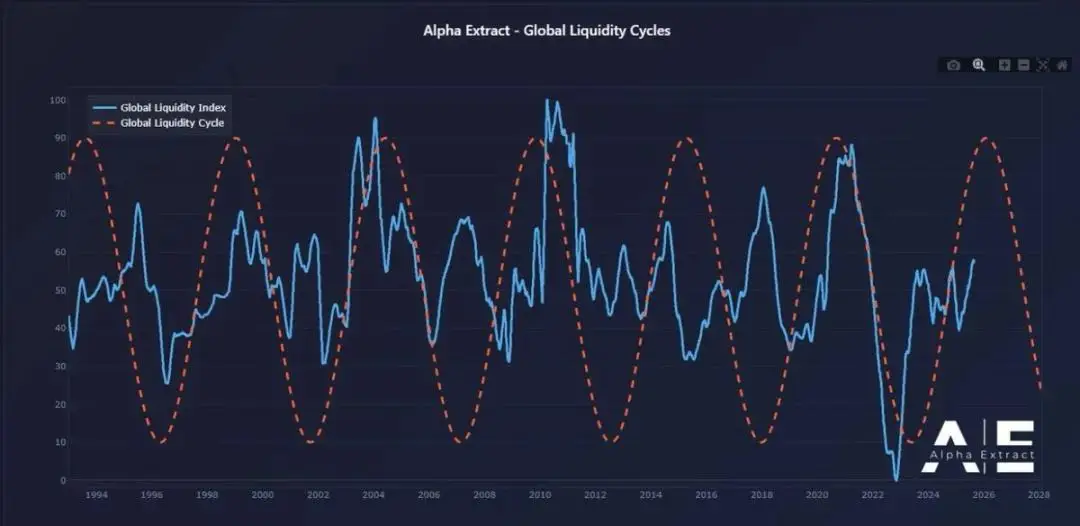

最核心的结构性判断在于:加密资产无法脱离宏观金融环境独立运行。未来加密市场的周期演进,将由流动性轮动的节奏与幅度、美联储利率政策方向以及机构参与程度共同决定。

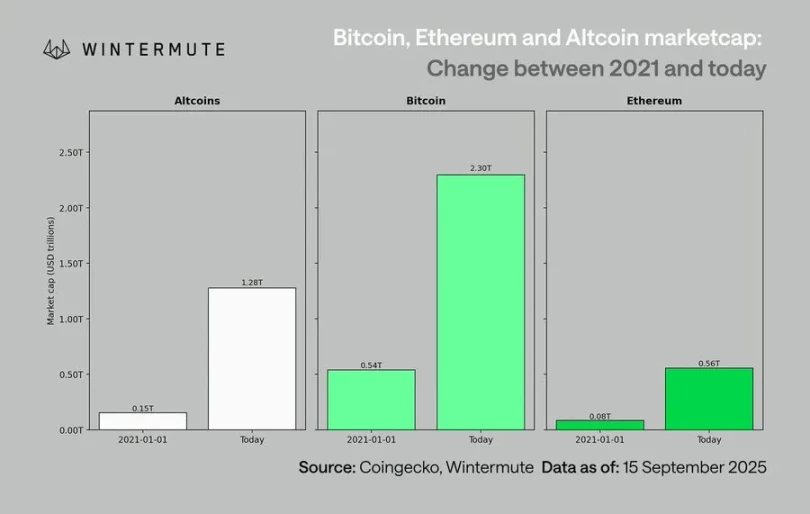

与2021年市场环境不同,本轮若出现山寨币行情,其特征将是推进更缓和、选择性更强,并显著偏向机构级项目。

倘若美联储通过开启降息周期并配合长期债券发行释放大量流动性,叠加机构采用持续深化,2026年或将迎来自1999-2000年以来最具影响力的全球风险资产上升周期。在此背景下,加密市场有望获得显著支撑,但其增长模式将趋于稳健和制度化,而非重演过去那种无序暴涨。

美联储政策路径分化与市场流动性的关系

回顾1999年,美联储全年加息175个基点,而股市仍持续攀升直至2000年初见顶。当前市场预期则完全相反——远期定价显示,到2026年底累计降息幅度可能达150个基点。如果该预测成真,全球将步入流动性扩张阶段,而非收紧。从风险偏好角度看,尽管宏观背景与1999-2000年相似,但利率方向截然相反。这种反向叠加效应,可能使2026年的市场动能比当年更为强劲,形成“升级版”的风险资产牛市。

加密市场的新格局(对比2021年)

相较于上一轮高峰,当前市场已发生根本性变化:

- 投资纪律增强:高利率环境与顽固通胀促使资本更加审慎配置风险资产;

- 缺乏疫情式货币宽松:广义货币M2不再爆发式增长,行业增长需依赖实际采用和资金再配置;

- 市场体量跃升十倍:更高的市值基础带来更强抗波动能力,但也压缩了百倍回报的空间;

- 机构深度参与:主流金融机构已系统性入场,资金流入呈现稳定性和持续性,推动市场逐步轮动与整合,而非短期剧烈切换。

比特币的滞后反应机制与流动性传导链条

比特币对流动性的响应存在明显延迟,主要因其处于传导链末端。新增流动性首先聚集于短期国债和货币市场基金等“上游”资产,只有当这些资金逐步向高风险资产迁移时,加密市场才能真正受益。

推动加密资产表现的关键信号包括:

- 银行信贷扩张(体现为ISM制造业指数突破50);

- 降息后货币市场基金资金外流;

- 财政部增加长期债券发行,压低长端利率;

- 美元走弱,缓解非美地区的融资压力。

历史数据显示,在上述条件齐备时,加密货币往往在周期后期才启动上涨,通常落后于股票与黄金等传统风险资产。

基准展望下的潜在挑战

尽管整体流动性框架偏向乐观,但仍面临多项下行风险:

- 长期利率意外上行(如因地缘冲突加剧);

- 美元走强导致全球美元流动性收缩;

- 银行信贷萎缩或金融条件再度收紧;

- 流动性滞留于现金类资产,未能有效注入风险市场。

下一波周期的核心趋势,不再是“投机驱动的流动性洪流”,而是加密市场与全球金融体系的深度融合。随着机构资本稳步进入、风险偏好趋于理性以及政策引导的流动性转向,2026年或将成为加密资产从“边缘波动品”迈向“系统重要性资产”的关键转折点。